Introducción a la inversión y el comercio en línea

A medida que el mundo está cada vez más interconectado, más personas recurren a inversión en línea y comercio para hacer crecer su patrimonio. Con una amplia gama de opciones de inversión disponibles, es importante comprender los fundamentos de la inversión en línea y explorar las diferentes oportunidades que ofrece.

Entender la inversión en línea

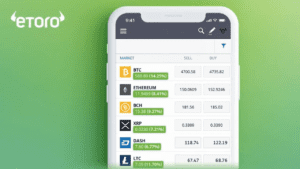

La inversión en línea es el proceso de utilizar plataformas y herramientas digitales para comprar, vender y gestionar diversos activos financieros. Este método de inversión ofrece a los particulares la comodidad de acceder a los mercados mundiales desde la comodidad de su propio hogar. Tanto si está interesado en comercio de divisas, criptomonedas, ETFso comercio bursátilLas plataformas de inversión en línea ofrecen una gama de oportunidades que se adaptan a diferentes objetivos de inversión.

Una de las principales ventajas de la inversión en línea es la posibilidad de acceder a la información del mercado en tiempo real y ejecutar operaciones a su conveniencia. Esto permite a los inversores mantenerse informados sobre las tendencias del mercado, supervisar su cartera y tomar decisiones de inversión oportunas. Además, las plataformas de inversión en línea suelen ofrecer recursos y herramientas educativos para ayudar a los inversores a tomar decisiones con conocimiento de causa y comprender los riesgos que conllevan.

Explorar distintas opciones de inversión

Cuando se trata de invertir en Internet, existen numerosas opciones de inversión entre las que elegir, cada una con sus propias características y rendimientos potenciales. He aquí algunas de las opciones más populares:

Únase a la mayor red de negociación del mundo y obtenga acceso instantáneo a un gestor de cuentas personal.

-

Divisas: El mercado de divisas es el mayor y más líquido mercado financiero del mundo, con un volumen medio diario de operaciones de $6,6 billones (Dinero.com). El mercado de divisas consiste en comprar y vender divisas con el fin de beneficiarse de las fluctuaciones de los tipos de cambio. Ofrece la posibilidad tanto de beneficios como de pérdidas, y los operadores deben conocer a fondo el mercado y sus riesgos antes de lanzarse a él.

-

Criptomonedas: Las criptomonedas, como Bitcoin y Ethereum, han ganado gran popularidad en los últimos años. Estas monedas digitales funcionan en redes descentralizadas y ofrecen oportunidades potenciales a los inversores. Las bolsas de criptodivisas ofrecen una plataforma para comprar, vender y negociar criptodivisas, lo que permite a los inversores aprovechar los movimientos de precios en este mercado volátil.

-

ETFs: Los fondos cotizados (ETF) son fondos de inversión que cotizan en bolsa. Ofrecen diversificación mediante el seguimiento de un índice, sector o clase de activos específicos. Los ETF ofrecen a los inversores exposición a una amplia gama de activos, como acciones, bonos o materias primas, sin necesidad de poseer directamente valores individuales.

-

Comercio de acciones: La negociación de acciones consiste en comprar y vender acciones de empresas que cotizan en bolsa. Permite a los inversores participar en la propiedad de las empresas y beneficiarse potencialmente de la revalorización del capital y los dividendos. Las plataformas de negociación de acciones en línea ofrecen acceso a una amplia gama de valores cotizados en diversas bolsas.

Al embarcarse en su viaje de inversión en línea, es importante tener en cuenta sus objetivos de inversión, su tolerancia al riesgo y su horizonte temporal. Cada opción de inversión conlleva sus propios riesgos y beneficios potenciales, por lo que es esencial investigar a fondo y buscar asesoramiento profesional si es necesario.

Si comprende los fundamentos de la inversión en línea y explora las distintas opciones de inversión disponibles, podrá tomar decisiones con conocimiento de causa y aprovechar las oportunidades que ofrece el mercado mundial. Recuerde que debe elegir un corretaje en línea o plataforma de negociación que se adapte a sus necesidades, elabore un plan de negociación y fórmese continuamente para mejorar sus habilidades inversoras.

El mercado de divisas: Una visión general

En el mundo de los mercados financieros globales, comercio de divisas ocupa un lugar destacado. Consiste en comprar una divisa y vender otra simultáneamente, con el objetivo de beneficiarse de las variaciones de los tipos de cambio. El mercado de divisas es el mercado financiero más grande y líquido del mundo, con un volumen medio diario de operaciones de $6,6 billones (Dinero.com).

¿Qué es el mercado de divisas?

El comercio de divisas se refiere a la compra y venta de monedas extranjeras con el fin de obtener beneficios prediciendo el valor de una divisa en comparación con otra. Este mercado opera 24 horas al día, cinco días a la semana, lo que permite a los operadores participar en cualquier momento que se adapte a su horario. El comercio de divisas suele realizarse a través de corredores o instituciones financieras que proporcionan acceso al mercado de divisas (Dinero.com).

Principales divisas en el mercado de divisas

En el mercado de divisas, las divisas se negocian por pares. Las divisas más negociadas en el mercado de divisas son el dólar estadounidense (USD), el euro (EUR), el yen japonés (JPY), la libra esterlina (GBP), el dólar australiano (AUD), el dólar canadiense (CAD) y el franco suizo (CHF). Estas divisas se consideran divisas principales por su importante presencia en el comercio mundial y en los mercados financieros (Dinero.com).

He aquí algunos ejemplos de los pares de divisas más negociados:

| Par de divisas | Descripción |

|---|---|

| EUR/USD | El euro frente al dólar estadounidense |

| GBP/USD | Libra esterlina frente al dólar estadounidense |

| USD/JPY | Dólar estadounidense frente al yen japonés |

| AUD/USD | Dólar australiano frente al dólar estadounidense |

| USD/CAD | Dólar estadounidense frente a dólar canadiense |

| USD/CHF | Dólar estadounidense frente al franco suizo |

Primeros pasos en el mercado de divisas

Para iniciarse en el comercio de divisas es necesario comprender los principios fundamentales del mercado y dotarse de los conocimientos y herramientas necesarios. He aquí algunos pasos clave para iniciar su andadura en el mercado de divisas:

-

Infórmate: Dedique tiempo a informarse sobre el mercado de divisas y las distintas estrategias y técnicas de análisis utilizadas por los operadores. Familiarícese con la terminología, las plataformas de negociación y las prácticas de gestión del riesgo.

-

Elija un corredor de divisas fiable: Elegir un bróker de confianza es crucial para operar sin problemas. Busque brókeres que estén regulados, ofrezcan diferenciales competitivos, proporcionen una interfaz de usuario fácil de usar, y que tengan una buena reputación. plataforma de negociacióny ofrecer recursos educativos a los operadores.

-

Abrir una cuenta de negociación: Una vez que haya elegido un corredor de divisas, tendrá que abrir una cuenta de operaciones. Esto le dará acceso al mercado de divisas, donde podrá ejecutar operaciones y supervisar sus posiciones.

-

Desarrollar un plan de negociación: Establezca un plan de negociación que describa sus objetivos, su tolerancia al riesgo y sus estrategias. Un plan bien definido le ayudará a guiar su proceso de toma de decisiones y a controlar sus emociones durante la negociación.

-

Practicar con una cuenta de demostración: Muchos corredores de divisas ofrecen cuentas de demostración que le permiten practicar la negociación con dinero virtual. Aproveche esta oportunidad para familiarizarse con la plataforma de negociación, probar diferentes estrategias y ganar confianza antes de operar con dinero real.

-

Comenzar a operar: Una vez que se sienta cómodo y seguro con sus habilidades de negociación, puede empezar a operar con dinero real. Comience con operaciones pequeñas y aumente gradualmente el tamaño de sus posiciones a medida que adquiera más experiencia y conocimientos.

Recuerde que el comercio de divisas implica tanto recompensas como riesgos potenciales. Requiere aprendizaje continuo, adaptabilidad y prácticas disciplinadas de gestión del riesgo. Si conoce los fundamentos de la negociación de divisas y sigue las mejores prácticas, podrá navegar por este mercado dinámico y beneficiarse potencialmente de las fluctuaciones mundiales de las divisas.

Ventajas y riesgos del mercado de divisas

Antes de sumergirse en el mundo del comercio de divisas, es importante comprender las ventajas que ofrece, así como los riesgos y desafíos que conlleva.

Ventajas del mercado de divisas

El mercado de divisas, también conocido como mercado de divisas, ofrece varias ventajas a los operadores:

-

Liquidez: Con un volumen diario de operaciones de más de $6 billones, el mercado de divisas es muy líquido, lo que facilita la entrada y salida de posiciones. Los operadores pueden aprovechar esta liquidez para ejecutar operaciones con rapidez y beneficiarse potencialmente de las fluctuaciones de los precios.

-

Mercado 24 horas: A diferencia de otros mercados financieros, el mercado de divisas opera 24 horas al día, cinco días a la semana. Esta flexibilidad permite a los operadores participar en actividades de negociación a su conveniencia, independientemente de su zona horaria.

-

Accesibilidad global: Gracias a los avances tecnológicos, los operadores de todo el mundo pueden operar en el mercado de divisas. No requiere una gran inversión de capital, y los operadores pueden empezar con cuentas más pequeñas. Las plataformas de negociación en línea dan acceso a los mercados mundiales y ofrecen una amplia gama de pares de divisas para operar.

-

Alto potencial de beneficios: El mercado de divisas ofrece la posibilidad de obtener importantes beneficios. Los operadores pueden aprovechar el apalancamiento para ampliar sus posiciones, lo que les permite controlar posiciones más grandes con un capital más pequeño. Sin embargo, es importante tener en cuenta que el apalancamiento también puede magnificar las pérdidas.

-

Diversas oportunidades comerciales: El mercado de divisas ofrece una amplia gama de oportunidades de negociación, con varios pares de divisas disponibles para operar. Los operadores pueden sacar provecho tanto de los mercados alcistas como de los bajistas, lo que abre la puerta a posibles beneficios en cualquier condición de mercado.

Riesgos y desafíos en el mercado de divisas

Aunque el comercio de divisas ofrece beneficios potenciales, también conlleva riesgos y retos inherentes:

-

Volatilidad: El mercado de divisas es conocido por su volatilidad, que puede dar lugar a movimientos de precios rápidos y significativos. Aunque la volatilidad ofrece oportunidades de beneficios, también aumenta el riesgo de pérdidas. Los operadores deben estar preparados para navegar y gestionar eficazmente estas fluctuaciones.

-

Complejidad: El mercado de divisas es muy complejo y requiere un profundo conocimiento de los factores económicos, los acontecimientos políticos y la dinámica del mercado. Los operadores de éxito deben realizar análisis exhaustivos, desarrollar estrategias de negociación y mantenerse al día de las noticias y tendencias del mercado.

-

Apalancamiento y margen: Las operaciones de cambio de divisas suelen implicar el uso de apalancamiento, lo que permite a los operadores controlar posiciones más grandes con una cantidad menor de capital. Aunque el apalancamiento puede aumentar los beneficios, también puede aumentar las pérdidas. Los operadores deben actuar con cautela, gestionar el riesgo y utilizar el apalancamiento de forma responsable.

-

Riesgos de mercado: Hay varios factores que pueden influir en el mercado de divisas, como los indicadores económicos, los acontecimientos políticos y el sentimiento del mercado. Los cambios repentinos en estos factores pueden provocar volatilidad en el mercado, lo que dificulta a los operadores predecir y controlar los movimientos del mercado.

-

Desafíos emocionales: El mercado de divisas puede evocar emociones fuertes, como el miedo y la codicia, que pueden nublar el juicio y llevar a la toma de decisiones impulsivas. Los operadores deben desarrollar disciplina, control emocional y estrategias eficaces de gestión del riesgo para superar los retos psicológicos de la negociación.

Para mitigar los riesgos y aumentar las posibilidades de éxito, los operadores deben formarse, desarrollar un plan de negociación sólido, utilizar estrategias de gestión del riesgo y aprender y adaptarse continuamente a las condiciones cambiantes del mercado.

Comprender las ventajas y los riesgos del comercio de divisas es esencial para quienes desean aventurarse en este mercado. Al conocer estos factores, los operadores pueden tomar decisiones con conocimiento de causa, gestionar sus riesgos con eficacia y trabajar para alcanzar sus objetivos comerciales.

Estrategias para operar con éxito en Forex

Cuando se trata de comercio de divisasPara tener éxito en el mercado es esencial contar con una estrategia bien definida. Los operadores emplean diversas estrategias para aprovechar los movimientos del mercado y aumentar sus posibilidades de obtener beneficios. En esta sección, exploraremos cuatro estrategias populares: seguimiento de tendencias, operaciones de ruptura, operaciones de rango y operaciones de carry trade.

Estrategia de seguimiento de tendencias

Una de las estrategias más comunes en el mercado de divisas es el seguimiento de tendencias. Esta estrategia consiste en identificar y operar en la dirección de la tendencia predominante en el mercado. Los operadores que utilizan esta estrategia pretenden aprovechar el impulso del mercado realizando operaciones que se alineen con la tendencia establecida. Este enfoque puede ser eficaz en mercados tendenciales en los que los precios se mueven constantemente en una dirección.

Para aplicar la estrategia de seguimiento de tendencias, los operadores suelen utilizar indicadores técnicos, como medias móviles o líneas de tendencia, para identificar la dirección de la tendencia. Una vez determinada la tendencia, los operadores buscarán oportunidades para realizar operaciones en la dirección de la tendencia, ya sea comprando en una tendencia alcista o vendiendo en una tendencia bajista. Es importante tener en cuenta que las estrategias de seguimiento de tendencias pueden no funcionar bien en mercados con tendencias limitadas o sin tendencias claras.

Estrategia de negociación Breakout

Otra estrategia popular en el mercado de divisas son las operaciones de ruptura. Esta estrategia consiste en entrar en el mercado cuando el precio rompe un nivel clave de soporte o resistencia. El objetivo de los operadores de ruptura es aprovechar la posible aceleración del movimiento de los precios tras la ruptura. Esta estrategia es especialmente adecuada para los operadores que prefieren mercados más activos y volátiles.

Los operadores que utilizan la estrategia de ruptura siguen de cerca los niveles de soporte y resistencia y esperan a que se produzca una ruptura por encima de la resistencia o por debajo del soporte. Una vez que se produce la ruptura, los operadores realizan operaciones en la dirección de la ruptura, anticipando que el precio seguirá moviéndose en esa dirección. Es importante tener en cuenta que pueden producirse falsas rupturas, por lo que los operadores suelen utilizar indicadores adicionales o señales de confirmación para validar la ruptura.

Estrategia de negociación de rangos

La negociación dentro de un rango es una estrategia de negociación de divisas que consiste en identificar y negociar dentro de un mercado sujeto a un rango. En un mercado dentro de un rango, el precio oscila entre los niveles de soporte y resistencia establecidos. El objetivo de los operadores de rangos es comprar en los niveles de soporte y vender en los de resistencia, aprovechando los movimientos repetitivos del precio dentro del rango.

Los operadores que utilizan la estrategia de negociación por rangos vigilan de cerca los niveles de soporte y resistencia y esperan a que el precio alcance estos niveles antes de entrar en las operaciones. Cuando el precio alcanza el soporte, los operadores buscan oportunidades de compra, y cuando el precio alcanza la resistencia, buscan oportunidades de venta. La gestión del riesgo es crucial en la negociación por rangos, ya que los operadores deben estar preparados para posibles rupturas que puedan invalidar el rango.

Estrategia de carry trade

El carry trading es una estrategia de inversión en divisas que consiste en pedir prestado en una divisa con un tipo de interés bajo y utilizar los fondos para invertir en una divisa con un tipo de interés alto, captando así el diferencial de tipos de interés. El objetivo de esta estrategia es beneficiarse tanto de la apreciación de la divisa como de los diferenciales de tipos de interés.

Los operadores que utilizan la estrategia de carry trading seleccionan cuidadosamente pares de divisas con diferenciales de tipos de interés significativos. Se ponen largos en la divisa con un tipo de interés alto y cortos en la divisa con un tipo de interés bajo. Al mantener las posiciones, los operadores ganan intereses por la divisa con un tipo de interés alto y pagan intereses por la divisa con un tipo de interés bajo. Es importante tener en cuenta que el carry trading implica riesgos, como las fluctuaciones de los tipos de cambio y las variaciones de los tipos de interés.

Aplicar una estrategia bien definida es crucial en el mercado de divisas. Los operadores deben elegir una estrategia que se ajuste a su estilo de negociación, su tolerancia al riesgo y las condiciones del mercado. Es importante evaluar y adaptar continuamente las estrategias en función de la dinámica del mercado y poner en práctica técnicas adecuadas de gestión del riesgo. Desarrollando una estrategia y ciñéndose a ella, los operadores pueden mejorar sus posibilidades de éxito en el mercado de divisas.

Factores que influyen en los mercados de divisas

En los mercados de divisas influyen diversos factores que pueden influir en los tipos de cambio entre las monedas. Comprender estos factores es crucial para operar con éxito en el mercado de divisas. He aquí algunos factores clave que desempeñan un papel importante en la configuración de los mercados de divisas:

Factores económicos

Los factores económicos influyen considerablemente en los tipos de cambio. Factores como la inflación, los tipos de interés y el crecimiento económico pueden influir en el valor de una moneda. Los bancos centrales suelen ajustar los tipos de interés para controlar la inflación y estabilizar sus monedas (Investopedia). Cuando los tipos de interés de un país son más altos, puede atraer a los inversores extranjeros que buscan mayores rendimientos, lo que conduce a una apreciación de su moneda. Por el contrario, unos tipos de interés más bajos pueden desalentar a los inversores extranjeros, lo que se traduce en una depreciación de la moneda.

Factores políticos

La estabilidad política y los acontecimientos geopolíticos también pueden influir significativamente en los tipos de cambio. La agitación política, las elecciones o los conflictos pueden provocar volatilidad en el valor de las divisas (Investopedia). Un entorno político estable suele ser favorable para una moneda, mientras que la incertidumbre y la inestabilidad pueden provocar una depreciación.

Especulación y sentimiento del mercado

La especulación y el sentimiento del mercado desempeñan un papel crucial en el comercio de divisas. Los operadores y los inversores suelen tomar decisiones en función de sus expectativas sobre la evolución futura de los tipos de cambio (Investopedia). Un sentimiento positivo del mercado hacia una divisa puede provocar un aumento de la demanda, reforzando su valor. Por el contrario, un sentimiento negativo puede provocar un descenso de la demanda y un debilitamiento de la moneda.

Balanza comercial y cuenta corriente

Las balanzas comerciales y los déficits o superávits por cuenta corriente pueden influir en los tipos de cambio. Un país con superávit comercial (las exportaciones superan a las importaciones) tiende a tener una moneda más fuerte, ya que demuestra una economía fuerte y una elevada demanda de sus bienes y servicios (Investopedia). Por otra parte, un país con déficit comercial (las importaciones superan a las exportaciones) puede experimentar una moneda más débil.

Es importante que los operadores de divisas se mantengan informados sobre estos factores y su posible impacto en los pares de divisas con los que operan. Mediante el seguimiento de los indicadores económicos, los acontecimientos políticos, la confianza del mercado y los balances comerciales, los operadores pueden tomar decisiones más informadas y navegar por los mercados de divisas con mayor eficacia.

Además de estos factores, otras influencias como las intervenciones de los bancos centrales, la liquidez del mercado y los acontecimientos económicos mundiales también pueden afectar a los tipos de cambio. Los operadores de divisas de éxito analizan estos factores y los utilizan como base de sus estrategias de negociación. Seguir de cerca las noticias económicas y políticas, así como mantenerse al día con los análisis de mercado, puede ayudar a los operadores a obtener una ventaja en el dinámico mundo del comercio de divisas.

Comprender la volatilidad del mercado de divisas

En el mundo del comercio de divisas, la volatilidad desempeña un papel crucial. Comprender y gestionar la volatilidad es esencial para operar con éxito en el mercado de divisas. En esta sección, exploraremos el concepto de volatilidad en el comercio de divisas y discutiremos estrategias para gestionarla eficazmente.

Volatilidad en el mercado de divisas

La volatilidad se refiere al grado de variación o fluctuación del precio de un par de divisas durante un periodo determinado. En términos más sencillos, mide la rapidez y el alcance de los movimientos de los precios. El mercado de divisas es intrínsecamente volátil debido a diversos factores, como los indicadores económicos, los acontecimientos geopolíticos y el sentimiento del mercado.

Uno de los principales riesgos del comercio de divisas es la volatilidad, ya que los precios de las divisas pueden fluctuar rápida e imprevisiblemente. Los movimientos repentinos de los precios pueden dar lugar a pérdidas o ganancias significativas. Es crucial que los operadores sean conscientes de la volatilidad potencial del mercado de divisas y adapten sus estrategias en consecuencia.

El mercado de divisas es el mayor y más líquido del mundo, con un volumen medio diario de operaciones de $5,3 billones. La gran liquidez y volumen de negociación contribuyen a aumentar la volatilidad. Los operadores deben mantenerse informados sobre las noticias económicas, los anuncios de los bancos centrales y otros factores que pueden influir en los precios de las divisas para sortear con eficacia la volatilidad del mercado.

Gestión de la volatilidad en el mercado de divisas

Aunque la volatilidad presenta oportunidades de beneficios, también conlleva riesgos. Gestionar la volatilidad es esencial para minimizar las pérdidas potenciales y maximizar las oportunidades de negociación. He aquí algunas estrategias que los operadores pueden emplear para gestionar la volatilidad con eficacia:

-

Gestión de riesgos: La aplicación de técnicas adecuadas de gestión del riesgo es crucial en el comercio de divisas. Esto incluye establecer órdenes de stop-loss y niveles de take-profit adecuados para limitar las pérdidas potenciales y proteger los beneficios. Los operadores también deben determinar su tolerancia al riesgo y asignar una parte adecuada de su capital a cada operación.

-

Análisis técnico: Utilizar herramientas e indicadores de análisis técnico puede ayudar a los operadores a identificar tendencias y posibles movimientos de los precios. Mediante el análisis de datos históricos de precios, patrones gráficos e indicadores como las medias móviles o las bandas de Bollinger, los operadores pueden tomar decisiones informadas y anticiparse a la volatilidad potencial.

-

Análisis fundamental: Estar al día de los indicadores económicos, los acontecimientos políticos y otras noticias que mueven el mercado es esencial para comprender los factores subyacentes que pueden provocar volatilidad en el mercado de divisas. El análisis fundamental ayuda a los operadores a evaluar la salud económica de los países y a tomar decisiones informadas sobre las posibles repercusiones de las noticias.

-

Diversificación: Diversificar los pares de divisas negociados puede ayudar a distribuir el riesgo y reducir el impacto de la volatilidad en los resultados generales de la negociación. Al negociar varios pares de divisas con características diferentes, los operadores pueden compensar las pérdidas en un par de divisas con ganancias en otro.

-

Mantenerse informado: El aprendizaje continuo y mantenerse al día de las noticias y la evolución del mercado son vitales para gestionar la volatilidad. Los operadores deben seguir fuentes de noticias financieras acreditadas, participar en foros o comunidades en línea y estar atentos a los calendarios económicos para mantenerse informados sobre los próximos acontecimientos que puedan provocar fluctuaciones en el mercado de divisas.

Recuerde que el comercio de divisas implica riesgos significativos, incluido el potencial de pérdidas financieras sustanciales. Es muy complejo y requiere conocimientos, investigación y supervisión. Por tanto, los operadores deben actuar con cautela y adoptar prácticas de gestión del riesgo para sortear con eficacia la volatilidad del mercado.

Comprendiendo el concepto de volatilidad y aplicando las estrategias adecuadas, los operadores pueden posicionarse para aprovechar las oportunidades potenciales, minimizando al mismo tiempo los riesgos asociados a las fluctuaciones del mercado.

El papel del apalancamiento en el mercado de divisas

Cuando se trata de comercio de divisasEl apalancamiento desempeña un papel importante en la amplificación de las ganancias y pérdidas potenciales. El apalancamiento permite a los operadores controlar posiciones más grandes con un capital más pequeño, lo que aumenta las posibilidades de obtener mayores beneficios. Sin embargo, es importante tener en cuenta que el apalancamiento también aumenta el riesgo de pérdidas. Por lo tanto, comprender el apalancamiento y sus implicaciones es crucial para operar con éxito en el mercado de divisas.

Apalancamiento en Forex

El apalancamiento en el comercio de divisas se refiere a la capacidad de controlar una posición mayor en el mercado con una inversión inicial menor. Se expresa en forma de ratio, como 50:1, 100:1, o incluso superior. Por ejemplo, con un ratio de apalancamiento de 100:1, un operador puede controlar una posición que es 100 veces mayor que su inversión real. Esto significa que un pequeño cambio porcentual en el valor del par de divisas negociado puede dar lugar a ganancias o pérdidas significativas.

El uso del apalancamiento en el comercio de divisas ofrece a los operadores la oportunidad de obtener beneficios sustanciales con un capital relativamente pequeño. Sin embargo, es importante abordar el apalancamiento con precaución, ya que también aumenta el riesgo de sufrir pérdidas significativas. Se recomienda a los operadores que evalúen cuidadosamente su tolerancia al riesgo, establezcan órdenes stop-loss adecuadas y gestionen sus posiciones con eficacia para mitigar las posibles pérdidas.

Comprender el margen y el apalancamiento

El margen está estrechamente relacionado con el apalancamiento en el comercio de divisas. Cuando se opera con apalancamiento, los operadores deben depositar un determinado porcentaje del valor total de la operación como garantía, conocido como margen. El margen actúa como depósito de seguridad y suele ser una fracción del volumen total de la operación. El requisito de margen varía en función del coeficiente de apalancamiento y de las políticas del corredor.

Por ejemplo, si un corredor ofrece un ratio de apalancamiento de 50:1, el margen requerido sería de 2% (1/50). Esto significa que para una operación por valor de $10.000, el operador tendría que depositar $200 como margen. El broker aportaría los $9.800 restantes como apalancamiento.

Es importante tener en cuenta que, aunque el apalancamiento puede amplificar las ganancias potenciales, también puede provocar pérdidas sustanciales. Los operadores deben ser cautos al utilizar el apalancamiento y asegurarse de que conocen bien las estrategias de gestión de riesgos. Esto incluye el establecimiento de órdenes stop-loss adecuadas, la realización de análisis exhaustivos y la supervisión continua de las condiciones del mercado.

Al comprender el papel del apalancamiento en el comercio de divisas y entender los requisitos de margen, los operadores pueden tomar decisiones informadas y gestionar eficazmente su exposición al riesgo. Es aconsejable buscar recursos educativos, consultar fuentes acreditadas y considerar la posibilidad de trabajar con una empresa de confianza. corredor de divisas que ofrece condiciones de apalancamiento transparentes y herramientas de gestión del riesgo.

La importancia del análisis fundamental y técnico

En el mundo del mercado de divisas, tanto el análisis fundamental como el técnico desempeñan un papel crucial a la hora de tomar decisiones de inversión. Exploremos en detalle cada uno de estos métodos de análisis.

Análisis fundamental en el mercado de divisas

El análisis fundamental en el comercio de divisas implica analizar los factores económicos que tienen un impacto significativo en los tipos de cambio. Los operadores que emplean el análisis fundamental examinan diversos factores como la inflación, los tipos de interés, el crecimiento económico y los acontecimientos geopolíticos para evaluar la salud y estabilidad generales de la economía de un país. Los bancos centrales suelen ajustar los tipos de interés para controlar la inflación y estabilizar sus divisas.

Estudiando los indicadores económicos y las noticias de prensa, los operadores de divisas pueden hacerse una idea de los posibles movimientos futuros de los pares de divisas. Por ejemplo, si la economía de un país está experimentando un fuerte crecimiento y una baja inflación, puede indicar un entorno favorable para que la divisa de ese país se aprecie frente a otras.

El análisis fundamental ayuda a los operadores a tomar decisiones informadas mediante la comprensión de los factores económicos subyacentes que influyen en los tipos de cambio. Si siguen de cerca los indicadores económicos y se mantienen informados sobre la estabilidad política y los acontecimientos geopolíticos, los operadores pueden anticipar mejor los posibles cambios en el valor de las divisas.

Análisis técnico en Forex

A diferencia del análisis fundamental, que se centra en los factores económicos, el análisis técnico en el comercio de divisas implica el uso de diversas herramientas e indicadores para analizar los datos históricos de precios y volúmenes. Los operadores que utilizan el análisis técnico tratan de identificar patrones, tendencias y posibles niveles de soporte y resistencia para predecir los movimientos futuros de los precios.

El análisis técnico utiliza una amplia gama de herramientas, como medias móviles, retrocesos de Fibonacci y patrones gráficos. Estas herramientas ayudan a los operadores a identificar los puntos de entrada y salida, así como las posibles zonas de reversión de los precios.

Mediante el examen de los datos históricos de precios, los analistas técnicos tratan de descubrir pautas y tendencias repetitivas que puedan indicar futuros movimientos del mercado. Este método parte de la base de que los patrones históricos de precios pueden proporcionar información sobre el comportamiento y el sentimiento de los participantes en el mercado.

Tanto el análisis fundamental como el técnico son importantes en el comercio de divisas, ya que ofrecen perspectivas diferentes sobre las tendencias del mercado y las posibles oportunidades de negociación. Mientras que el análisis fundamental se centra en factores económicos y acontecimientos geopolíticos, el análisis técnico se basa en datos y patrones históricos de precios.

Combinando estos dos enfoques, los operadores de divisas pueden desarrollar una comprensión más completa del mercado y tomar decisiones de negociación bien informadas. Es importante tener en cuenta que ningún método de análisis garantiza el éxito, y que los operadores deben tener en cuenta diversos factores e indicadores a la hora de formular sus estrategias de negociación. Para obtener más información sobre las distintas estrategias de inversión en divisas, visite nuestro artículo sobre estrategias de negociación de divisas.

A medida que se adentra en el mundo del mercado de divisas, es esencial que se forme continuamente en técnicas de análisis fundamental y técnico. Al mantenerse informado sobre los factores económicos, los acontecimientos políticos y las tendencias del mercado, puede mejorar sus habilidades de negociación y aumentar sus posibilidades de éxito en el mercado de divisas.

Buenas prácticas para operar en Forex

Para navegar por el mundo de comercio de divisas es crucial aplicar buenas prácticas que minimicen los riesgos y aumenten la probabilidad de obtener resultados rentables. He aquí algunas prácticas clave a tener en cuenta:

Gestión del riesgo en el mercado de divisas

Operar en el mercado de divisas implica riesgos significativos, como la posibilidad de sufrir pérdidas financieras sustanciales (Investopedia). Aplicar estrategias eficaces de gestión de riesgos es esencial para proteger su capital y garantizar el éxito a largo plazo.

Una de las principales técnicas de gestión del riesgo es establecer órdenes stop-loss adecuadas. Una orden de stop-loss le permite definir la cantidad máxima de pérdida que está dispuesto a tolerar en una operación. Al establecer un nivel de stop-loss, puede salir automáticamente de una operación si se mueve en su contra, limitando las pérdidas potenciales.

Otro aspecto importante de la gestión del riesgo es el tamaño de las posiciones. Consiste en determinar el tamaño de lote o el número de unidades adecuado para operar en función del tamaño de su cuenta de negociación y de su tolerancia al riesgo. Si mantiene el tamaño de sus posiciones dentro de unos límites razonables, podrá minimizar el impacto de las posibles pérdidas en el conjunto de su cartera.

Cómo elegir un bróker de Forex fiable

Seleccionar un corredor de divisas reputado y fiable es crucial para operar con éxito. Un corredor fiable garantiza una ejecución justa de las operaciones, proporciona acceso a una amplia gama de pares de divisas y ofrece diferenciales y comisiones competitivos. Además, deben estar regulados por una autoridad financiera reconocida para proporcionar un nivel de seguridad y protección a sus fondos.

Al elegir un corredor de divisas, tenga en cuenta factores como la reputación del corredor, la atención al cliente, las características de la plataforma de negociación, los tipos de cuenta disponibles y el cumplimiento de la normativa. Investiga a fondo y lee opiniones de fuentes fiables para tomar una decisión informada.

Desarrollar un plan de negociación

Un plan de negociación bien definido es la piedra angular del éxito en el mercado de divisas. En él se describen los objetivos, la tolerancia al riesgo, las estrategias y las normas de gestión del dinero. Un plan de negociación le ayuda a mantener la disciplina y evitar decisiones impulsivas basadas en las emociones.

Su plan de negociación debe incluir criterios específicos para entrar y salir de las operaciones, así como directrices para gestionar el riesgo y supervisar sus operaciones. Revise y actualice periódicamente su plan de negociación para adaptarlo a las cambiantes condiciones del mercado y a sus circunstancias personales.

Aprendizaje y adaptación continuos

El comercio de divisas requiere una gran cantidad de conocimientos, investigación y supervisión (MoneySmart). Para mantenerse a la cabeza en el mercado de divisas, es fundamental aprender y adaptar continuamente sus estrategias de negociación.

Manténgase al día de las noticias económicas, los acontecimientos geopolíticos y las tendencias del mercado que pueden influir en los precios de las divisas. Mejore sus conocimientos estudiando el análisis técnico, el análisis fundamental y diversas estrategias de negociación. Revise periódicamente sus resultados comerciales, identifique sus puntos fuertes y débiles y realice los ajustes necesarios para mejorar su enfoque comercial general.

Si aprende y se adapta continuamente, podrá perfeccionar sus conocimientos, mantenerse informado sobre la evolución del mercado y tomar decisiones de negociación más fundadas.

La aplicación de estas buenas prácticas puede mejorar su experiencia en el mercado de divisas, aumentar sus posibilidades de éxito y minimizar los riesgos potenciales. Recuerde que el comercio de divisas requiere disciplina, paciencia y un compromiso de aprendizaje continuo. Si adopta un enfoque estratégico y bien informado, podrá navegar por el mercado de divisas con confianza.