Ces dernières années, le monde a été témoin d'une explosion de l'intérêt pour les actions et les crypto-monnaies commerce. Autrefois réservés aux traders professionnels et aux aficionados de Wall Street, ces marchés financiers se sont démocratisés grâce à la technologie, ouvrant les portes aux investisseurs particuliers du monde entier. L'Europe n'a pas fait exception à la règle ; le continent a vu un nombre croissant de citoyens plonger dans ces domaines passionnants mais complexes.

L'avènement des plates-formes de négociation mobiles est l'un des changements qui a le plus transformé le paysage de l'investissement. La possibilité d'acheter et de vendre des actifs depuis le creux de sa main, même en déplacement, est tout simplement révolutionnaire. Les barrières à l'entrée ont été brisées et la salle des marchés est désormais aussi proche que votre smartphone ou votre tablette.

L'objectif de cet article est simple mais inestimable : guider les citoyens européens dans le dédale des applications populaires disponibles pour acheter des actions et des crypto-monnaies. Que vous soyez un parfait novice cherchant à faire son premier investissement ou un trader chevronné cherchant à diversifier son portefeuille, ce guide complet vise à couvrir toutes les bases, en vous fournissant des informations exploitables et des détails méticuleux.

Le paysage juridique du commerce en ligne en Europe

Avant d'entrer dans le vif du sujet, il est essentiel de comprendre l'environnement réglementaire qui régit le commerce en ligne dans l'Union européenne. L'UE a mis en place des réglementations strictes pour protéger les consommateurs et garantir des pratiques commerciales équitables et transparentes. Des institutions telles que la Financial Conduct Authority (FCA) au Royaume-Uni, l'Autorité des marchés financiers (AMF) en France et la Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) en Allemagne, entre autres, supervisent le fonctionnement de ces plateformes.

Rejoignez le plus grand réseau commercial du monde et bénéficiez d'un accès immédiat à un gestionnaire de compte personnel !

Pourquoi est-ce important ? En tant qu'investisseur, vous voulez avoir l'assurance d'opérer dans un cadre réglementé qui offre certaines garanties contre la fraude et la mauvaise gestion. En outre, la connaissance de la réglementation peut également vous aider à naviguer dans les eaux souvent complexes des obligations fiscales liées aux plus-values et aux revenus des investissements. Toutes les plateformes ne sont pas réglementées de la même manière, et certaines peuvent ne pas être autorisées à opérer dans votre juridiction, vous exposant ainsi à des risques inutiles.

Compte tenu des enjeux, la compréhension des conditions générales, des obligations fiscales et des réglementations de votre juridiction n'est pas un simple exercice de cochage de case ; il s'agit d'une étape essentielle pour réaliser des opérations sûres et efficaces. La lecture des petits caractères n'est peut-être pas passionnante, mais c'est le socle sur lequel repose l'investissement responsable.

En vous familiarisant avec le paysage juridique, vous vous dotez des connaissances nécessaires pour prendre des décisions éclairées, ce qui vous permet de limiter les risques et d'augmenter vos chances d'obtenir des résultats favorables.

Restez à l'écoute, nous allons approfondir les spécificités des applications de trading les plus populaires accessibles aux citoyens européens, en disséquant leurs caractéristiques, leurs avantages et leurs limites.

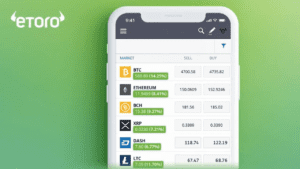

eToro : un pionnier du trading social

Bref historique et introduction à eToro

Fondée en 2007, eToro a rapidement évolué pour devenir l'une des principales plateformes de trading social au monde. Fondée sur l'idée que les marchés financiers devraient être accessibles à tous, eToro a cherché à simplifier le trading dès sa création. La plateforme a réussi à révolutionner la façon dont les gens investissent, en brouillant les frontières entre l'investissement traditionnel et l'expérience du réseautage social. Aujourd'hui, eToro compte des millions d'utilisateurs dans plus de 140 pays, dont une forte présence dans plusieurs pays européens.

Des fonctionnalités uniques comme le "CopyTrading"

L'une des caractéristiques les plus remarquables d'eToro est le "CopyTrading", une innovation en matière de trading social qui vous permet de copier automatiquement les transactions des traders qui ont réussi et qui ont été contrôlés. Imaginez que vous ayez à portée de main le sens de l'investissement d'un trader chevronné, avec la possibilité de reproduire ses transactions en temps réel, de manière proportionnelle et automatique. Avec CopyTrading, vous pouvez allouer une partie de votre capital pour suivre les mouvements d'un trader spécifique, ce qui vous permet de diversifier votre portefeuille sans avoir besoin des connaissances approfondies du marché qui accompagnent généralement une telle diversification.

Cette fonctionnalité a changé la donne pour les traders débutants et expérimentés. Les novices bénéficient de l'expérience d'investisseurs chevronnés, tandis que les traders expérimentés peuvent gagner des revenus supplémentaires grâce à l'engagement des suiveurs. Essentiellement, eToro a créé un environnement gagnant-gagnant qui capitalise sur la puissance de l'intelligence collective.

Réglementation et mesures de sécurité pour les citoyens européens

En matière de réglementation et de sécurité, eToro ne prend pas de raccourcis. La plateforme est réglementée par plusieurs autorités financières au niveau mondial, notamment la Financial Conduct Authority (FCA) au Royaume-Uni et la Cyprus Securities and Exchange Commission (CySEC). Pour les citoyens européens, cette double réglementation devrait les rassurer, car les deux organismes sont connus pour leurs normes strictes.

eToro utilise des mesures de sécurité de pointe pour protéger les données et les fonds des utilisateurs. L'authentification à deux facteurs (2FA), le cryptage des données et le stockage à froid de la majorité des fonds des clients ne sont que quelques-unes des mesures de protection mises en place. En outre, dans le cadre du Financial Services Compensation Scheme (FSCS) et de l'Investor Compensation Fund (ICF), les clients éligibles peuvent avoir droit à une compensation dans le cas improbable où eToro ferait face à une insolvabilité.

Les utilisateurs européens apprécieront également la facilité de mise en conformité avec les réglementations fiscales grâce aux fonctions de reporting disponibles sur eToro. Ces fonctions simplifient la tâche souvent complexe de documenter les gains et les pertes en capital à des fins fiscales.

Autres applications populaires pour les citoyens européens

Robinhood

Introduction et caractéristiques principales

Robinhood, l'application de trading basée aux États-Unis, a secoué le monde de la finance lorsqu'elle a lancé son modèle de trading sans commission. La plateforme a démocratisé la négociation d'actions et de cryptomonnaies en éliminant les frais traditionnels et en offrant une interface conviviale. Parmi ses principales caractéristiques, citons la possibilité de négocier un large éventail d'actifs tels que les actions, les ETF, les options et les crypto-monnaies. Il fournit également une plateforme intuitive remplie de ressources éducatives, permettant aux investisseurs novices d'acquérir des connaissances sur le marché.

Disponibilité et limites en Europe

Bien que Robinhood ait annoncé son intention de se développer à l'échelle internationale, sa disponibilité en Europe reste limitée. Les obstacles réglementaires et la complexité des marchés financiers locaux ont ralenti son déploiement en Europe. Toutefois, il existe d'autres plateformes offrant un modèle similaire sans commission, dont nous parlerons plus loin. Par conséquent, même si Robinhood n'est pas une option pour tous les citoyens européens pour le moment, il vaut la peine de garder un œil sur son expansion potentielle à l'avenir.

Structure des frais

Bien que Robinhood soit connu pour ses transactions sans commission, il est essentiel de reconnaître que "gratuit" ne signifie pas "sans frais". La plateforme gagne des revenus grâce à des méthodes telles que le "paiement pour le flux d'ordres", une pratique controversée selon laquelle Robinhood vend les ordres de ses clients à des teneurs de marché, ce qui peut entraîner une exécution moins favorable des transactions. En outre, l'application facture des frais pour des services premium comme Robinhood Gold, qui offre des fonctionnalités telles que des rapports de recherche professionnels et des opérations sur marge.

Négociation 212

Introduction et caractéristiques principales

Trading 212 est une société fintech basée au Royaume-Uni qui s'est fait une place dans le paysage européen du trading. L'application est connue pour son design épuré, son interface conviviale et son large choix d'actifs. Vous pouvez négocier des actions, des devises, des matières premières et même des crypto-monnaies. L'une de ses principales fonctionnalités est le "mode pratique", qui permet aux utilisateurs de s'engager dans des opérations sans risque avec de l'argent virtuel - une excellente option pour les débutants qui souhaitent tester des stratégies avant d'investir du capital réel.

Réglementation et disponibilité en Europe

Basée au Royaume-Uni, Trading 212 est régulée par la Financial Conduct Authority (FCA). Cette surveillance réglementaire rigoureuse en fait une option fiable pour les investisseurs européens. Après le Brexit, la société a procédé à des ajustements pour se conformer aux réglementations financières de l'UE, garantissant un accès continu pour les citoyens européens. Elle est disponible dans la plupart des pays européens, offrant l'avantage de négocier dans plusieurs devises.

Structure des frais

Trading 212 a gagné en popularité en étant l'une des premières plateformes en Europe à proposer des transactions sans commission. Toutefois, à l'instar de Robinhood, il est essentiel de comprendre comment la plateforme tire ses revenus. Trading 212 génère principalement des revenus grâce au spread, c'est-à-dire la différence entre le prix d'achat et le prix de vente d'un actif. Bien que les spreads soient généralement minimes, ils peuvent s'avérer importants pour les traders de gros volumes. La plateforme propose également un compte CFD (Contract for Difference), qui s'accompagne de ses propres frais et doit être abordé avec prudence en raison du risque élevé associé au trading CFD.

Revolut

Introduction et caractéristiques principales

Revolut a débuté en tant qu'entreprise fintech visant à révolutionner le secteur bancaire traditionnel. Elle a rapidement élargi son offre pour y inclure des services d'investissement. Avec Revolut, les utilisateurs peuvent acheter des actions, des matières premières et des crypto-monnaies, le tout au sein d'une application unique et conviviale. Elle propose une large gamme de produits financiers, allant des services de change aux outils de budgétisation, parallèlement à ses fonctionnalités de trading.

En quoi elle diffère des plates-formes de négociation traditionnelles

Revolut se distingue nettement des plateformes de négociation traditionnelles par son approche tout-en-un. Elle intègre les services bancaires, les paiements et l'investissement dans une seule plateforme unifiée. Cela crée une expérience utilisateur transparente où vous pouvez, par exemple, recevoir votre chèque de paie, payer vos factures et investir dans des actions ou des crypto-monnaies sans avoir à passer d'une application ou d'une plateforme à l'autre. Alors que les plateformes de trading traditionnelles se concentrent uniquement sur les investissements, Revolut se veut un guichet unique pour tous vos besoins financiers.

Disponibilité en Europe et structure tarifaire

Revolut est largement disponible dans toute l'Europe et est réglementé par les autorités financières de diverses juridictions, ce qui en fait une option sûre et conforme pour les citoyens européens. La structure des frais est assez transparente : aucun frais n'est prélevé pour les opérations boursières de base jusqu'à une certaine limite par mois. Au-delà, des frais minimes sont facturés par transaction. Commerce de crypto-monnaies s'accompagne d'une majoration de l'écart, mais est par ailleurs exempt de frais supplémentaires. Les abonnés Premium et Metal bénéficient d'avantages supplémentaires tels que des transactions gratuites et des frais de change réduits.

Coinbase

Introduction et focus sur le trading des crypto-monnaies

Coinbase est l'une des principales plateformes de crypto-monnaies au monde, fondée aux États-Unis en 2012. Son objectif principal est d'offrir une passerelle accessible dans le monde complexe des crypto-monnaies. Avec Coinbase, les utilisateurs peuvent acheter, vendre et stocker une grande variété de crypto-monnaies, du Bitcoin et de l'Ethereum à de nombreux altcoins plus petits.

Réglementation et dispositifs de sécurité

Coinbase est hautement réglementé et adhère à des mesures de sécurité strictes, ce qui en fait une option sûre pour les investisseurs européens. Bien qu'il s'agisse d'une société basée aux États-Unis, Coinbase se conforme aux réglementations européennes et offre des fonctionnalités supplémentaires telles que des portefeuilles numériques assurés. L'authentification à deux facteurs (2FA) et le stockage à froid de la majorité des actifs numériques ajoutent des couches de sécurité supplémentaires.

Structure des frais

Coinbase fonctionne sur la base d'une structure tarifaire simple qui comprend un tarif fixe pour les transactions inférieures à un certain montant, et des frais variables pour les transactions plus importantes. La plateforme facture également une marge pour les achats et les ventes de crypto-monnaies. Ces frais peuvent s'accumuler rapidement, c'est pourquoi les utilisateurs doivent être attentifs lorsqu'ils effectuent des transactions multiples ou des transactions plus petites.

Binance

Introduction et gamme d'options cryptographiques

Binance, un autre géant de l'espace d'échange de crypto-monnaies, a été fondé en 2017. Malgré son histoire relativement courte, Binance est devenu l'un des plus grands échanges de crypto-monnaies au monde. Il offre une variété stupéfiante de cryptocurrencies à échanger, dépassant de loin des concurrents comme Coinbase. Des options classiques comme le Bitcoin et l'Ethereum aux nombreuses altcoins et même aux versions tokenisées des actifs financiers traditionnels, la sélection est vaste.

Comment Binance se conforme à la réglementation européenne

Binance a déployé des efforts concertés pour se conformer aux réglementations européennes. Elle a introduit des fonctionnalités adaptées aux clients européens, telles que les conversions de fiat en crypto-monnaie en utilisant l'euro, et se conforme aux directives de l'UE en matière de lutte contre le blanchiment d'argent. Toutefois, il convient de noter que Binance a fait l'objet d'un examen réglementaire dans diverses juridictions, et qu'il est donc essentiel de se tenir au courant de son statut réglementaire en Europe.

Structure des frais

Binance fonctionne sur la base d'une structure de frais échelonnés en fonction du volume de transactions. Pour la plupart des investisseurs particuliers, les frais commencent à un pourcentage relativement bas et peuvent diminuer avec l'augmentation des volumes échangés. Contrairement à de nombreuses autres plateformes, Binance propose un barème de frais "maker-taker", récompensant les utilisateurs qui apportent de la liquidité à leur marché.

Des applications spécialisées pour les traders professionnels

Le paysage du trading est aussi diversifié que les traders qu'il sert, allant des investisseurs occasionnels aux traders professionnels à haute fréquence. Si des applications comme eToro, Robinhood et Revolut sont idéales pour le grand public, il existe des plateformes spécialisées conçues pour répondre aux besoins nuancés et complexes des traders professionnels. Ces plateformes sont dotées d'un ensemble d'outils robustes, d'un large éventail d'actifs négociables et sont équipées pour gérer de gros volumes de transactions avec un temps de latence minimal. Examinons quelques-unes de ces applications spécialisées destinées aux traders professionnels.

MetaTrader 4/5

Introduction et caractéristiques

MetaTrader, développé par MetaQuotes Software, est sans doute le logiciel le plus réputé. plate-forme de négociation pour les traders de forex et de CFD. Avec deux versions disponibles - MetaTrader 4 (MT4) et MetaTrader 5 (MT5) - la plateforme offre une série de fonctionnalités robustes. Celles-ci comprennent des outils graphiques avancés, plusieurs périodes de temps, un large éventail d'indicateurs techniques et des capacités de trading automatisé par le biais de conseillers experts (EA).

Pourquoi les professionnels choisissent MetaTrader

MetaTrader se distingue par sa personnalisation et son automatisation. La possibilité de développer, de tester à rebours et de mettre en œuvre des algorithmes de trading par le biais de conseillers experts rend MetaTrader exceptionnellement attrayant pour les traders qui utilisent des stratégies complexes. Sa faible latence et sa robustesse lui permettent de gérer le trading à haute fréquence, ce qui le rend adapté aux traders professionnels.

Disponibilité et coûts

MetaTrader est disponible dans le monde entier et couramment proposé par diverses sociétés de courtage. Bien que le logiciel lui-même soit gratuit à télécharger, les traders peuvent encourir des coûts en raison des écarts, des commissions ou des services supplémentaires fournis par le courtier qu'ils choisissent d'utiliser.

Interactive Brokers (IBKR)

Introduction et caractéristiques

Interactif Courtiers est une société de courtage basée aux États-Unis, connue pour son accès approfondi aux marchés mondiaux, sa gamme complète d'actifs négociables et sa plateforme de négociation de haute qualité. Elle propose des actions, des options, des contrats à terme, des devises et des obligations, entre autres. La Trader Workstation (TWS), sa principale plateforme de négociation, est un outil puissant doté de graphiques avancés, de fonctions de gestion des risques et d'une interface personnalisable.

Pourquoi les professionnels choisissent-ils Interactive Brokers ?

Interactive Brokers est particulièrement populaire auprès des traders professionnels en raison de ses faibles coûts de négociation, de son exécution rapide des ordres et de ses nombreux outils de recherche. Son outil Risk Navigator est un atout pour les traders qui doivent gérer des portefeuilles complexes composés de plusieurs classes d'actifs.

Disponibilité et coûts

Interactive Brokers sert des clients dans le monde entier, y compris en Europe. La structure des frais est très compétitive, en particulier pour les traders à fort volume. Les frais peuvent varier en fonction de la classe d'actifs et du volume de transactions, mais ils sont généralement inférieurs aux normes du secteur pour les traders professionnels.

Saxo Bank

Introduction et caractéristiques

Basée au Danemark, Saxo Bank est une société fintech de premier plan spécialisée dans le trading et l'investissement en ligne. Elle propose une gamme étendue d'actifs négociables, notamment des actions, des devises, des matières premières et même des crypto-monnaies. Sa plateforme de trading propriétaire, SaxoTraderGO, est basée sur le web et offre une interface utilisateur très intuitive ainsi que de puissants outils analytiques.

Pourquoi les professionnels choisissent Saxo Bank

Saxo Bank s'adresse aux traders professionnels grâce à ses plateformes de trading avancées, SaxoTraderGO et SaxoTraderPRO, qui offrent des outils graphiques perfectionnés, une gamme étendue de types d'ordres et des ordres algorithmiques. Son engagement en faveur de la transparence et ses solides outils de recherche et d'analyse en font un choix privilégié pour les professionnels.

Disponibilité et coûts

Saxo Bank sert des clients dans le monde entier, y compris dans les pays européens. La structure des frais est transparente, avec des écarts et des commissions compétitifs. Toutefois, certaines de ses fonctions avancées et ses coûts de négociation réduits sont réservés aux clients qui remplissent les conditions de solde minimum du compte, qui sont généralement plus élevées.

Comment choisir la bonne plateforme

L'importance de comprendre vos objectifs d'investissement

La première étape dans le choix de la bonne plateforme de négociation est une étape d'introspection. Vous devez définir clairement vos objectifs d'investissement et la stratégie que vous comptez utiliser pour les atteindre. Êtes-vous un investisseur à long terme cherchant à constituer un portefeuille diversifié ? Ou êtes-vous un "day trader", qui cherche à tirer parti des fluctuations à court terme du marché ? Différentes plateformes répondent à différents styles d'investissement et offrent des fonctionnalités qui peuvent favoriser ou entraver votre approche particulière. Il est donc essentiel, pour réussir, d'aligner votre plateforme de trading sur vos objectifs d'investissement.

Considérations telles que les frais, la gamme d'actifs disponibles et l'expérience de l'utilisateur

Une fois que vous avez défini vos objectifs d'investissement, vous pouvez commencer à examiner les éléments pratiques de chaque plateforme :

- Honoraires: Le coût est un facteur souvent négligé mais essentiel. Les frais de négociation, les spreads et tous les coûts supplémentaires tels que les frais de retrait ou d'inactivité peuvent rapidement grignoter vos bénéfices.

- Fourchette des actifs disponibles: En fonction de votre stratégie d'investissement, vous pouvez vouloir une plateforme qui offre une grande variété de classes d'actifs. Par exemple, certains traders préfèrent une plateforme qui offre à la fois des options de trading d'actions et de crypto-monnaies afin de diversifier leur portefeuille.

- Expérience des utilisateurs: L'interface et l'expérience utilisateur de la plateforme peuvent avoir un impact considérable sur l'efficacité de vos transactions. Recherchez les plateformes qui offrent une présentation intuitive, un support client solide et des fonctionnalités supplémentaires telles que des ressources éducatives ou des outils d'analyse.

Conformité réglementaire et sécurité

Il est essentiel de s'assurer que la plateforme que vous choisissez respecte les réglementations financières en vigueur et qu'elle a mis en place des mesures de sécurité solides. Recherchez des plateformes réglementées par des organismes financiers réputés. Elles doivent également proposer des dispositifs de sécurité tels que l'authentification à deux facteurs et le stockage à froid des actifs numériques. Vérifiez toujours les commentaires des utilisateurs et les avis d'experts pour évaluer la fiabilité de la plateforme.

Conseils supplémentaires pour les nouveaux traders

Importance de la diligence raisonnable

Avant de plonger tête baissée dans le monde de la négociation, il ne faut pas sous-estimer la valeur d'une recherche approfondie ou d'une "diligence raisonnable". Apprenez à connaître les actifs qui vous intéressent, comprenez les tendances du marché et suivez les nouvelles qui pourraient avoir un impact sur vos investissements. Utilisez la pléthore de ressources gratuites disponibles en ligne pour acquérir les connaissances dont vous avez besoin.

Risques associés à la négociation d'actions et de cryptomonnaies

Le trading, par nature, est risqué. Les actions et les crypto-monnaies sont soumises à la volatilité du marché. Alors que les actions sont influencées à la fois par les conditions du marché et les performances des entreprises, les crypto-monnaies peuvent être exceptionnellement volatiles et influencées par une série de facteurs allant des développements technologiques aux nouvelles réglementaires. Il est donc essentiel de connaître votre tolérance au risque et de ne jamais investir de l'argent que vous ne pouvez pas vous permettre de perdre.

La diversification comme stratégie d'atténuation des risques

L'une des règles d'or de l'investissement est de ne jamais mettre tous ses œufs dans le même panier. La diversification, qui consiste à répartir ses investissements entre différents types d'actifs, peut contribuer à atténuer les risques. Cependant, il est important de diversifier intelligemment - ne pas acheter des actifs différents pour le plaisir. Votre portefeuille diversifié doit correspondre à votre stratégie d'investissement globale et à vos objectifs financiers.

Conclusion

Le paysage commercial pour les citoyens européens est riche et varié, offrant des plateformes qui conviennent à tous les niveaux d'investissement, des investisseurs occasionnels aux professionnels. Chaque plateforme offre un ensemble unique de caractéristiques et d'avantages. Des applications comme eToro et Robinhood offrent des interfaces conviviales et des éléments de trading social. Revolut fait le lien entre la banque et l'investissement, Coinbase se spécialise dans les crypto-monnaies et Binance propose une vaste sélection de crypto-actifs. Pour les traders professionnels, MetaTrader, Interactive Brokers et Saxo Bank offrent des environnements robustes et riches en fonctionnalités, idéaux pour les stratégies complexes et les transactions à haut volume.

Cependant, la meilleure plateforme de négociation pour vous dépend en fin de compte de vos besoins et de vos objectifs spécifiques. Avant de vous lancer, prenez le temps de comprendre vos objectifs d'investissement, votre tolérance au risque et les types d'actifs que vous souhaitez négocier. Il est tout aussi important de tenir compte de la conformité réglementaire et des caractéristiques de sécurité afin de garantir une expérience de négociation sûre. Aucune plateforme n'est le meilleur choix pour tout le monde ; la plateforme optimale pour vous correspondra étroitement à vos besoins individuels et à votre stratégie d'investissement.

Ressources complémentaires

Pour approfondir votre compréhension de la négociation, des stratégies d'investissement et de la dynamique des marchés, vous pouvez consulter les ressources suivantes :

Sites web

- Investopedia: Une ressource complète pour tout ce qui concerne la finance et l'investissement.

- The Motley Fool: Connu pour ses recommandations boursières et ses conseils en matière d'investissement.

- CryptoCompare: Fournit des informations détaillées sur les différentes crypto-monnaies, y compris les tendances et les données du marché.

- Financial Times: Pour se tenir au courant de l'actualité financière mondiale.

Livres

- "L'investisseur intelligent" par Benjamin Graham: Un ouvrage de référence sur l'investissement de valeur.

- "Les magiciens du marché" par Jack D. Schwager: Fournit des informations sur les stratégies de différents traders qui ont réussi.

- "Cryptoassets : Le guide de l'investisseur innovant sur le bitcoin et au-delà" par Chris Burniske et Jack Tatar: Une plongée en profondeur dans l'investissement dans les actifs cryptographiques.

Cours

- Udemy's "Complete Financial Analyst Training & Investing Course" (Formation complète d'analyste financier et cours d'investissement): Couvre une série de sujets allant de la négociation d'actions à la finance d'entreprise.

- Coursera's "Financial Markets" (Marchés financiers): Enseigné par Robert Shiller, professeur à Yale, ce cours vous permet d'acquérir une large compréhension des marchés financiers.

- Certificat professionnel en apprentissage automatique pour la finance" d'edX: Pour ceux qui s'intéressent au trading algorithmique.

En investissant dans votre formation et votre compréhension, vous serez mieux équipé pour naviguer efficacement dans les complexités des marchés financiers. Que vous commenciez votre parcours d'investisseur ou que vous cherchiez à affiner vos stratégies, la formation continue est la clé du succès.