Negli ultimi anni, il mondo ha assistito a un'esplosione di interesse per le azioni e le criptovalute. commercio. Un tempo dominio esclusivo dei trader professionisti e degli appassionati di Wall Street, questi mercati finanziari sono stati democratizzati dalla tecnologia, aprendo le porte agli investitori retail di tutto il mondo. L'Europa non ha fatto eccezione: il continente ha visto un numero sempre crescente di cittadini immergersi in questi regni eccitanti ma complessi.

Uno dei cambiamenti più radicali nel panorama degli investimenti è stato l'avvento delle piattaforme di trading mobile. La comodità di acquistare e vendere asset dal palmo della mano, anche quando si è in viaggio, è stata a dir poco rivoluzionaria. Le barriere all'ingresso sono state abbattute e il trading floor è ora vicino al vostro smartphone o tablet.

L'obiettivo di questo articolo è semplice ma prezioso: guidare i cittadini europei attraverso il labirinto delle app più popolari disponibili per l'acquisto di azioni e criptovalute. Sia che siate dei neofiti che vogliono fare il loro primo investimento, sia che siate dei trader esperti che vogliono diversificare il loro portafoglio, questa guida completa mira a coprire tutte le basi, fornendovi approfondimenti pratici e dettagli meticolosi.

Il panorama legale del commercio online in Europa

Prima di entrare nel merito delle piattaforme di trading, è fondamentale comprendere l'ambiente normativo che regola il trading online nell'Unione Europea. L'UE ha implementato normative rigorose per proteggere i consumatori e garantire pratiche di trading corrette e trasparenti. Istituzioni come la Financial Conduct Authority (FCA) nel Regno Unito, l'Autorité des Marchés Financiers (AMF) in Francia e la Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) in Germania, tra le altre, vigilano sul funzionamento di queste piattaforme.

Unisciti alla rete di trading più grande del mondo e ottieni l'accesso immediato a un account manager personale!

Perché è importante? In qualità di investitori, vorrete avere la certezza di operare all'interno di un quadro regolamentato che fornisce determinate garanzie contro le frodi e la cattiva gestione. Inoltre, conoscere le norme può aiutarvi a navigare nelle acque spesso complesse degli obblighi fiscali legati alle plusvalenze e ai redditi da investimento. Non tutte le piattaforme sono regolamentate allo stesso modo e alcune potrebbero non essere autorizzate a operare nella vostra giurisdizione, esponendovi a rischi inutili.

Data la posta in gioco, la comprensione dei termini e delle condizioni, degli obblighi fiscali e delle normative della vostra giurisdizione non è solo un esercizio di spunta, ma è un passo essenziale per un trading sicuro ed efficace. La lettura delle clausole non sarà entusiasmante, ma è il fondamento su cui si basa un investimento responsabile.

Familiarizzando con il panorama legale, vi doterete delle conoscenze necessarie per prendere decisioni informate, riducendo così i rischi e aumentando le possibilità di ottenere rendimenti favorevoli.

Rimanete sintonizzati mentre approfondiamo le specifiche delle app di trading più diffuse e accessibili ai cittadini europei, analizzandone le caratteristiche, i vantaggi e i limiti.

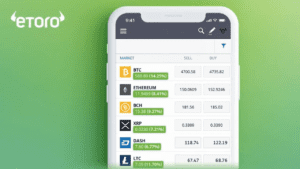

eToro: un pioniere del social trading

Breve storia e introduzione a eToro

Fondata nel 2007, eToro si è rapidamente evoluta fino a diventare una delle principali piattaforme di social trading al mondo. Con le sue origini radicate nell'idea che i mercati finanziari debbano essere accessibili a tutti, eToro ha puntato a semplificare il trading fin dalla sua nascita. La piattaforma è riuscita a rivoluzionare il modo in cui le persone investono, rendendo meno netti i confini tra l'investimento tradizionale e l'esperienza di social networking. Oggi eToro vanta milioni di utenti in oltre 140 Paesi, compresa una solida presenza in varie nazioni europee.

Caratteristiche uniche come il "CopyTrading

Una delle caratteristiche principali di eToro è il "CopyTrading", un'innovazione del social trading che consente di copiare automaticamente le operazioni di trader di successo e di comprovata affidabilità. Immaginate di avere a portata di mano l'acume di investimento di un trader esperto, con la possibilità di replicare le sue operazioni in tempo reale, in modo proporzionale e automatico. Con il CopyTrading, potete destinare una parte del vostro capitale a seguire le mosse di un determinato trader, consentendovi di diversificare il vostro portafoglio senza richiedere la conoscenza approfondita del mercato che di solito comporta tale diversificazione.

Questa funzione ha cambiato le carte in tavola sia per i trader principianti che per quelli esperti. I novizi beneficiano dell'esperienza di investitori esperti, mentre i trader esperti possono guadagnare ulteriori entrate grazie al coinvolgimento dei follower. In sostanza, eToro ha creato un ambiente vantaggioso per tutti che capitalizza il potere dell'intelligenza collettiva.

Regolamenti e misure di sicurezza per i cittadini europei

Quando si tratta di regolamentazione e sicurezza, eToro non prende scorciatoie. La piattaforma è regolamentata da diverse autorità finanziarie a livello globale, tra cui la Financial Conduct Authority (FCA) nel Regno Unito e la Cyprus Securities and Exchange Commission (CySEC). Per i cittadini europei, questa doppia regolamentazione dovrebbe fornire un livello di rassicurazione, poiché entrambe le agenzie sono note per i loro standard rigorosi.

eToro impiega misure di sicurezza leader del settore per proteggere i dati e i fondi degli utenti. L'autenticazione a due fattori (2FA), la crittografia dei dati e l'archiviazione a freddo della maggior parte dei fondi dei clienti sono solo alcune delle misure di sicurezza adottate. Inoltre, in base al Financial Services Compensation Scheme (FSCS) e all'Investor Compensation Fund (ICF), i clienti idonei possono avere diritto a un risarcimento nell'improbabile caso di insolvenza di eToro.

Gli utenti europei apprezzeranno anche la facilità di adeguamento alle normative fiscali grazie alle semplici funzioni di reporting disponibili su eToro. Queste funzioni semplificano il compito spesso complesso di documentare le plusvalenze e le minusvalenze a fini fiscali.

Altre applicazioni popolari per i cittadini europei

Robinhood

Introduzione e caratteristiche principali

Robinhood, l'app di trading con sede negli Stati Uniti, ha scosso il mondo finanziario quando ha debuttato il suo modello di trading senza commissioni. La piattaforma ha democratizzato il trading di azioni e criptovalute eliminando le commissioni tradizionali e offrendo un'interfaccia facile da usare. Alcune delle sue caratteristiche principali includono la possibilità di negoziare un'ampia gamma di attività come azioni, ETF, opzioni e criptovalute. Inoltre, offre una piattaforma intuitiva e ricca di risorse educative, che consente agli investitori alle prime armi di acquisire conoscenze di mercato.

Disponibilità e limitazioni in Europa

Sebbene Robinhood abbia annunciato piani di espansione internazionale, la sua disponibilità in Europa rimane limitata. Gli ostacoli normativi e la complessità dei mercati finanziari locali hanno rallentato la sua diffusione in Europa. Tuttavia, esistono piattaforme alternative che offrono un modello simile senza commissioni, di cui parleremo più avanti. Pertanto, anche se al momento Robinhood potrebbe non essere un'opzione per tutti i cittadini europei, vale la pena tenere d'occhio la sua potenziale espansione in futuro.

Struttura tariffaria

Sebbene Robinhood sia nota per le sue operazioni senza commissioni, è essenziale riconoscere che "gratuito" non significa "senza costi". La piattaforma guadagna attraverso metodi come il "pagamento per il flusso di ordini", una pratica controversa in cui Robinhood vende gli ordini dei clienti ai market maker, con un'esecuzione potenzialmente meno favorevole. Inoltre, l'applicazione addebita commissioni per i servizi premium come Robinhood Gold, che offre funzioni quali rapporti di ricerca professionali e trading con margine.

Trading 212

Introduzione e caratteristiche principali

Trading 212 è una società fintech con sede nel Regno Unito che si è ritagliata uno spazio nel panorama del trading europeo. L'applicazione è nota per il suo design elegante, l'interfaccia user-friendly e l'ampia gamma di asset disponibili. È possibile negoziare azioni, forex, materie prime e persino criptovalute. Una delle sue caratteristiche principali è la "Modalità pratica", che consente agli utenti di fare trading senza rischi con denaro virtuale: un'opzione eccellente per i principianti che vogliono testare le strategie prima di investire capitale reale.

Regolamentazione e disponibilità in Europa

Con sede nel Regno Unito, Trading 212 è regolamentato dalla Financial Conduct Authority (FCA). Questa rigorosa supervisione normativa lo rende un'opzione affidabile per gli investitori europei. Dopo la Brexit, la società ha apportato delle modifiche per conformarsi alle normative finanziarie dell'UE, garantendo un accesso continuo ai cittadini europei. È disponibile nella maggior parte dei Paesi europei e offre il vantaggio di operare in più valute.

Struttura tariffaria

Trading 212 ha guadagnato popolarità grazie al fatto di essere una delle prime piattaforme in Europa a offrire il trading senza commissioni. Tuttavia, come per Robinhood, è essenziale capire dove la piattaforma guadagna le sue entrate. Trading 212 genera principalmente entrate attraverso lo spread, ovvero la differenza tra il prezzo di acquisto e quello di vendita di un'attività. Sebbene gli spread siano in genere minimi, possono accumularsi per i trader con alti volumi. La piattaforma offre anche un conto CFD (Contract for Difference), che comporta una serie di commissioni e deve essere affrontato con cautela a causa dell'elevato rischio associato al trading di CFD.

Revolut

Introduzione e caratteristiche principali

Revolut è nata come società fintech con l'obiettivo di rivoluzionare il settore bancario tradizionale. In breve tempo ha ampliato la sua offerta includendo i servizi di investimento. Con Revolut, gli utenti possono acquistare azioni, materie prime e criptovalute, il tutto in un'unica app di facile utilizzo. Oltre alle funzioni di trading, Revolut offre un'ampia gamma di prodotti finanziari, dai servizi di cambio agli strumenti di budgeting.

Come si differenzia dalle piattaforme di trading tradizionali

Revolut si differenzia sostanzialmente dalle piattaforme di trading tradizionali per il suo approccio all-in-one. Integra operazioni bancarie, pagamenti e investimenti in un'unica piattaforma unificata. Questo crea un'esperienza d'uso senza soluzione di continuità in cui è possibile, ad esempio, ricevere lo stipendio, pagare le bollette e investire in azioni o criptovalute senza dover passare da un'app o da una piattaforma all'altra. Mentre le piattaforme di trading tradizionali si concentrano solo sugli investimenti, Revolut si propone di essere uno sportello unico per tutte le esigenze finanziarie.

Disponibilità in Europa e struttura tariffaria

Revolut è ampiamente disponibile in tutta Europa ed è regolamentato dalle autorità finanziarie di varie giurisdizioni, il che lo rende un'opzione sicura e conforme per i cittadini europei. La struttura delle commissioni è abbastanza trasparente: non sono previste commissioni per il trading di azioni di base fino a un certo limite al mese. Al di là di questo limite, viene addebitata una commissione nominale per ogni operazione. Trading di criptovalute prevede una maggiorazione sullo spread, ma per il resto è esente da commissioni aggiuntive. Gli abbonati Premium e Metal ricevono ulteriori vantaggi, come operazioni gratuite e commissioni di cambio ridotte.

Coinbase

Introduzione e focus sul trading di criptovalute

Coinbase è una delle principali piattaforme di criptovalute al mondo, fondata negli Stati Uniti nel 2012. Il suo obiettivo principale è quello di offrire una porta d'accesso accessibile al complesso mondo delle criptovalute. Con Coinbase, gli utenti possono acquistare, vendere e conservare un'ampia gamma di criptovalute, da Bitcoin ed Ethereum a molte altcoin minori.

Regolamenti e caratteristiche di sicurezza

Coinbase è altamente regolamentato e aderisce a misure di sicurezza rigorose, il che lo rende un'opzione sicura per gli investitori europei. Pur essendo una società con sede negli Stati Uniti, Coinbase è conforme alle normative europee e offre funzionalità aggiuntive come portafogli digitali assicurati. L'autenticazione a due fattori (2FA) e il cold storage per la maggior parte degli asset digitali aggiungono ulteriori livelli di sicurezza.

Struttura tariffaria

Coinbase opera con una struttura di commissioni semplice che comprende una commissione fissa per le transazioni al di sotto di un certo importo, con commissioni variabili per le transazioni più grandi. La piattaforma applica anche uno spread per gli acquisti e le vendite di criptovalute. Queste commissioni possono accumularsi rapidamente, quindi gli utenti devono prestare attenzione quando effettuano scambi multipli o transazioni più piccole.

Binance

Introduzione e gamma di opzioni crittografiche

Binance, un altro gigante del trading di criptovalute, è stato fondato nel 2017. Nonostante la sua storia relativamente breve, Binance è diventato uno dei maggiori exchange di criptovalute al mondo. Offre una varietà impressionante di criptovalute per il trading, superando di gran lunga concorrenti come Coinbase. Dalle opzioni tradizionali come Bitcoin ed Ethereum a numerose altcoin e persino alle versioni tokenizzate di attività finanziarie tradizionali, la scelta è vasta.

Come Binance rispetta le normative europee

Binance si è impegnata a fondo per rispettare le normative europee. Ha introdotto funzioni adatte ai clienti europei, come le conversioni da fiat a criptovaluta utilizzando l'euro, e rispetta le direttive dell'UE contro il riciclaggio di denaro. Tuttavia, vale la pena notare che Binance ha affrontato controlli normativi in diverse giurisdizioni, quindi è fondamentale rimanere aggiornati sul suo status normativo in Europa.

Struttura tariffaria

Binance opera con una struttura di commissioni differenziate in base al volume di trading. Per la maggior parte degli investitori al dettaglio, le commissioni partono da una percentuale relativamente bassa e possono diminuire con volumi di trading più elevati. A differenza di molte altre piattaforme, Binance offre un sistema di commissioni "maker-taker", che premia gli utenti che forniscono liquidità al proprio mercato.

Applicazioni specializzate per i trader professionisti

Il panorama del trading è vario come i trader che serve, dagli investitori occasionali ai trader professionisti ad alta frequenza. Mentre applicazioni come eToro, Robinhood e Revolut sono ideali per il grande pubblico, esistono piattaforme specializzate costruite per soddisfare le esigenze complesse e sfumate dei trader professionisti. Queste piattaforme sono dotate di un robusto set di strumenti, di un'ampia gamma di asset negoziabili e sono attrezzate per gestire elevati volumi di trading con una latenza minima. Scopriamo alcune di queste applicazioni specializzate destinate ai trader professionisti.

MetaTrader 4/5

Introduzione e caratteristiche

MetaTrader, sviluppata da MetaQuotes Software, è probabilmente la più famosa piattaforma di trading per i trader di forex e CFD. Disponibile in due versioni, MetaTrader 4 (MT4) e MetaTrader 5 (MT5), la piattaforma offre un'ampia gamma di funzionalità. Queste includono strumenti grafici avanzati, molteplici timeframe, un'ampia gamma di indicatori tecnici e funzionalità di trading automatizzato tramite Expert Advisor (EA).

Perché i professionisti scelgono MetaTrader

MetaTrader si distingue per la sua personalizzazione e automazione. La possibilità di sviluppare, testare e implementare algoritmi di trading attraverso gli Expert Advisor lo rende particolarmente interessante per i trader che operano con strategie complesse. La sua bassa latenza e la sua robustezza possono gestire il trading ad alta frequenza, rendendolo adatto ai trader professionisti.

Disponibilità e costi

MetaTrader è disponibile in tutto il mondo ed è comunemente offerto da diverse società di brokeraggio. Sebbene il software in sé sia scaricabile gratuitamente, i trader possono incorrere in costi dovuti a spread, commissioni o servizi aggiuntivi forniti dal broker attraverso il quale scelgono di operare.

Interactive Brokers (IBKR)

Introduzione e caratteristiche

Interattivo Broker è una società di brokeraggio con sede negli Stati Uniti, nota per il suo profondo accesso ai mercati globali, per l'ampia gamma di attività negoziabili e per la piattaforma di trading di alta qualità. Offre azioni, opzioni, futures, forex e obbligazioni, tra le altre attività. La Trader Workstation (TWS), la sua principale piattaforma di trading, è uno strumento potente con grafici avanzati, funzioni di gestione del rischio e un'interfaccia personalizzabile.

Perché i professionisti scelgono Interactive Brokers

Interactive Brokers è particolarmente popolare tra i trader professionisti grazie ai suoi bassi costi di trading, all'esecuzione degli ordini ad alta velocità e agli ampi strumenti di ricerca. Il suo strumento Risk Navigator è una manna per i trader che devono gestire portafogli complessi con più classi di attività.

Disponibilità e costi

Interactive Brokers serve clienti in tutto il mondo, compresa l'Europa. La struttura delle commissioni è altamente competitiva, soprattutto per i trader con alti volumi. Le commissioni possono variare in base alla classe di attività e al volume di trading, ma sono generalmente inferiori agli standard del settore per i trader professionisti.

Saxo Bank

Introduzione e caratteristiche

Con sede in Danimarca, Saxo Bank è una società fintech leader specializzata nel trading e negli investimenti online. Offre una vasta gamma di attività negoziabili, tra cui azioni, forex, materie prime e persino criptovalute. La sua piattaforma di trading proprietaria, SaxoTraderGO, è basata sul web e offre un'interfaccia utente estremamente intuitiva insieme a potenti strumenti analitici.

Perché i professionisti scelgono Saxo Bank

Saxo Bank si rivolge ai trader professionisti attraverso le sue piattaforme di trading avanzate, SaxoTraderGO e SaxoTraderPRO, che offrono strumenti grafici avanzati, un'ampia gamma di tipi di ordini e ordini algoritmici. Il suo impegno per la trasparenza e una robusta serie di strumenti di ricerca e analisi ne fanno una scelta privilegiata per i professionisti.

Disponibilità e costi

Saxo Bank serve clienti in tutto il mondo, compresi i paesi europei. La struttura delle commissioni è trasparente, con spread e commissioni competitive. Tuttavia, alcune delle sue funzioni avanzate e i costi di trading più bassi sono riservati ai clienti che soddisfano i requisiti di saldo minimo del conto, che sono generalmente più elevati.

Come scegliere la piattaforma giusta

L'importanza di comprendere i vostri obiettivi di investimento

Il primo passo nella scelta della giusta piattaforma di trading è di tipo introspettivo. Dovete definire chiaramente i vostri obiettivi di investimento e la strategia che intendete utilizzare per raggiungerli. Siete un investitore a lungo termine che vuole costruire un portafoglio diversificato? Oppure siete un day trader, che cerca di capitalizzare le fluttuazioni di mercato a breve termine? Le diverse piattaforme si adattano a diversi stili di investimento, offrendo caratteristiche che possono favorire o ostacolare il vostro particolare approccio. Pertanto, allineare la piattaforma di trading ai vostri obiettivi di investimento è fondamentale per il successo.

Considerazioni come le commissioni, la gamma di attività disponibili e l'esperienza dell'utente

Una volta definiti i vostri obiettivi di investimento, potete iniziare a esaminare gli elementi pratici di ciascuna piattaforma:

- Tasse: Il costo è un fattore spesso trascurato ma essenziale. Le commissioni di trading, gli spread e qualsiasi altro costo aggiuntivo, come le commissioni di prelievo o di inattività, possono rapidamente intaccare i vostri profitti.

- Gamma di attività disponibili: A seconda della vostra strategia di investimento, potreste desiderare una piattaforma che offra un'ampia varietà di classi di attività. Ad esempio, alcuni trader potrebbero preferire una piattaforma che offra opzioni di trading sia in azioni che in criptovalute per diversificare il proprio portafoglio.

- Esperienza utente: L'interfaccia della piattaforma e l'esperienza dell'utente possono influire notevolmente sull'efficienza del trading. Cercate piattaforme che offrano un layout intuitivo, una solida assistenza clienti e funzioni aggiuntive come risorse educative o strumenti analitici.

Conformità normativa e sicurezza

È fondamentale assicurarsi che la piattaforma scelta sia conforme alle normative finanziarie pertinenti e disponga di solide misure di sicurezza. Cercate piattaforme che siano regolamentate da enti finanziari affidabili. Dovrebbero inoltre offrire funzioni di sicurezza come l'autenticazione a due fattori e l'archiviazione a freddo degli asset digitali. Controllate sempre le recensioni degli utenti e le opinioni degli esperti per valutare l'affidabilità della piattaforma.

Consigli extra per i nuovi trader

Importanza della due diligence

Prima di tuffarsi a capofitto nel mondo del trading, non bisogna sottovalutare il valore di una ricerca approfondita o "due diligence". Imparate a conoscere gli asset a cui siete interessati, a capire le tendenze del mercato e a seguire le notizie che potrebbero avere un impatto sui vostri investimenti. Utilizzate la pletora di risorse gratuite disponibili online per dotarvi delle conoscenze necessarie.

Rischi associati al trading di azioni e criptovalute

Il trading, per sua natura, è rischioso. Le azioni e le criptovalute sono soggette alla volatilità del mercato. Mentre le azioni sono influenzate sia dalle condizioni di mercato che dalle performance aziendali, le criptovalute possono essere eccezionalmente volatili e influenzate da una serie di fattori, dagli sviluppi tecnologici alle novità normative. Pertanto, è fondamentale comprendere la propria tolleranza al rischio e non investire mai denaro che non ci si può permettere di perdere.

La diversificazione come strategia di mitigazione del rischio

Una delle regole d'oro dell'investimento è non mettere mai tutte le uova in un solo paniere. La diversificazione, ovvero la pratica di distribuire gli investimenti su diversi tipi di attività, può contribuire a mitigare il rischio. Tuttavia, è importante diversificare in modo intelligente, senza limitarsi ad acquistare attività diverse per il gusto di farlo. Il vostro portafoglio diversificato deve essere in linea con la vostra strategia di investimento complessiva e con i vostri obiettivi finanziari.

Conclusione

Il panorama del trading per i cittadini europei è ricco e variegato e offre piattaforme adatte a ogni livello di investitore, da quello occasionale a quello professionale. Ogni piattaforma offre una serie di caratteristiche e vantaggi unici. App come eToro e Robinhood offrono interfacce facili da usare ed elementi di social trading. Revolut unisce i confini tra banca e investimento, Coinbase è specializzato in criptovalute e Binance offre una vasta selezione di asset crittografici. Per i trader professionisti, MetaTrader, Interactive Brokers e Saxo Bank offrono ambienti robusti e ricchi di funzionalità, ideali per strategie complesse e per il trading ad alto volume.

Tuttavia, la piattaforma di trading migliore per voi dipende in ultima analisi dalle vostre esigenze e dai vostri obiettivi specifici. Prima di immergervi, prendete il tempo necessario per comprendere i vostri obiettivi di investimento, la vostra tolleranza al rischio e i tipi di attività che desiderate negoziare. Altrettanto importante è considerare la conformità normativa e le caratteristiche di sicurezza per garantire un'esperienza di trading sicura. Nessuna piattaforma è la scelta migliore per tutti; la piattaforma ottimale per voi si allineerà strettamente alle vostre esigenze individuali e alla vostra strategia di investimento.

Ulteriori risorse

Per approfondire la conoscenza del trading, delle strategie d'investimento e delle dinamiche di mercato, considerate l'opportunità di esplorare le seguenti risorse:

Siti web

- Investopedia: Una risorsa completa per tutto ciò che riguarda la finanza e gli investimenti.

- The Motley Fool: Conosciuto per le sue raccomandazioni sui titoli e per i consigli sugli investimenti.

- CriptoCompare: Fornisce informazioni dettagliate sulle varie criptovalute, comprese le tendenze e i dati di mercato.

- Financial Times: Per tenersi aggiornati sulle notizie finanziarie globali.

Libri

- "L'investitore intelligente" di Benjamin Graham: Un libro fondamentale sul value investing.

- "I maghi del mercato" di Jack D. Schwager: Fornisce approfondimenti sulle strategie di vari trader di successo.

- "Criptoasset: La guida dell'investitore innovativo al Bitcoin e oltre" di Chris Burniske e Jack Tatar: Un'immersione profonda negli investimenti in criptovalute.

Corsi

- "Corso completo di analista finanziario e di investimento" di Udemy: Copre una serie di argomenti che vanno dal trading azionario alla finanza aziendale.

- Mercati finanziari" di Coursera: Tenuto dal professore di Yale Robert Shiller, questo corso offre un'ampia comprensione dei mercati finanziari.

- Certificato professionale in Machine Learning per la finanza di edX: Per chi è interessato al trading algoritmico.

Investendo nella vostra formazione e comprensione, sarete meglio equipaggiati per navigare efficacemente nelle complessità dei mercati finanziari. Sia che abbiate appena iniziato il vostro percorso di investimento o che vogliate perfezionare le vostre strategie, l'apprendimento continuo è la chiave del successo.